所得税・住民税の定額減税 2024年(令和6年度税制改正)

2023年12月に、2024年度(令和6年度)の税制改正大綱が発表され「所得税と住民税の定額減税」が注目されています。 この「定額減税」とは、納税者本人と扶養家族を対象に所得税は3万円、住民税は1万円のあわせて1人あたり4万円を2024年6月から減税するものです。

この改正により、給与や賞与計算業務に影響が及ぶことが予測されます。そこで、給与担当者の方が改正に備え、円滑に業務を行うために押さえておくべきポイントを解説します。

※本記事は2023年(令和5年)12月14日発表の「令和6年度税制改正大網」に基づき、情報提供を目的として概要をまとめたものです。そのため、実際に制定される改正内容は本記事と異なる場合がありますのでご留意ください。

目次[非表示]

- 1.定額減税の概要

- 2.定額減税の実施方法

- 2.1.所得税 -会社員の場合-

- 2.2.住民税 -会社員の場合-

- 3.給与計算業務への影響と注意点

- 3.1.準備が必要なこと4つ

- 3.2.注意点 -配偶者の判定-

- 3.3.注意点 -満額を引ききれないと見込まれる場合-

- 4.まとめ

定額減税の概要

定額減税とは?

定額減税とは、納税者から一律に一定額を減税する仕組みのことをいいます。

2024年度(令和6年度)分の税制改正では、所得税と住民税に定額減税が正式に決まりました。2024年6月から実施される見込みです。納税者本人と扶養家族を対象に所得税は3万円、住民税は1万円のあわせて1人あたり4万円を2024年6月から減税します。

例えば、本人と配偶者・小学生の子ども1人がいる家庭では、2024年は合計で12万円の税金が減ります。

ただ、富裕層は対象とすべきではないとして、年収2000万円を超える人を対象から外す所得制限が設けられます。

定額減税の目的は?

2024年度(令和6年度)税制改正大綱では、賃金上昇が物価高に追い付いていない国民の負担を緩和するため、一時的な措置として、所得税及び個人住民税の定額減税を行うとしています。

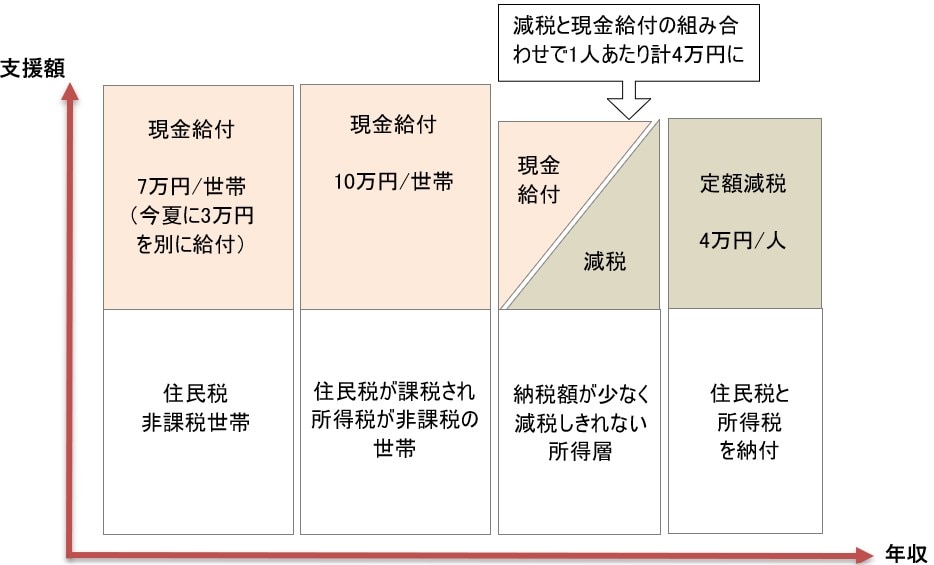

定額減税は「減税」なので「税金を払っている人に対する措置」であることが前提となりますので、所得税・住民税が非課税、あるいは税金は発生しているが金額が小さいなどの理由から、定額減税の恩恵を十分に受けられない方が生じてしまいます。

それでは定額減税を行う趣旨に反するため、政府では恩恵を十分に受けられない層に対して給付金の支給を予定しています。

(定額減税と給付のイメージ)

定額減税の対象者

この減税の対象となるのは、2024年(令和6年)分の所得税を納税する居住者で、その年の合計所得金額が1,805万円以下の方々です。

給与収入のみの方は、給与が2,000万円以下(子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける方は、2,015万円以下)の場合に対象となります。

判定年度は?

所得税と住民税で判定の年度が異なるので注意が必要です。

- 所得税:2024年分の所得金額

- 住民税:2023年分の所得金額

となります。

定額減税の金額

定額減税の額は、納税者本人とその配偶者を含む扶養家族1人あたり4万円(所得税3万円、住民税1万円)です。

本人 |

3万円(所得税)+1万円(住民税)の計4万円 |

扶養家族 |

1人あたり 、3万円(所得税)+1万円(住民税)の計4万円 ※合計所得金額が48万円以下(給与収入のみなら103万円以下)の扶養親族 |

定額減税の実施方法

定額減税の方法は、所得税と住民税でも減税の方法が異なります。(個人事業主や年金対象者での減税もありますが、本記事には会社員の方の場合を記載します。)

所得税 -会社員の場合-

給与所得者の所得税については、2024年(令和6年)6月給与で源泉徴収する所得税額から減税分を控除します。所得税額より減税分が多い場合は、翌月以降の所得税から順次減税分を控除します。

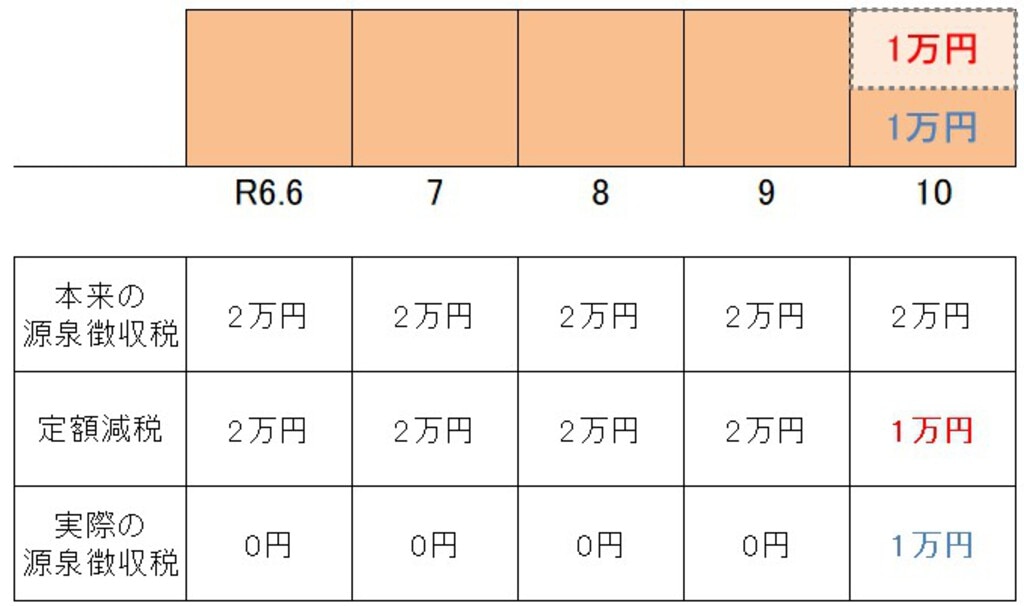

具体的には、所得税額が月2万円で減税額が9万円(本人と配偶者、子ども1人など)の場合は次のようになります。9月までの源泉徴収額は0円、10月は1万円です。

例)減税枠が9万円の場合で、毎月の源泉徴収額が2万円の場合

住民税 -会社員の場合-

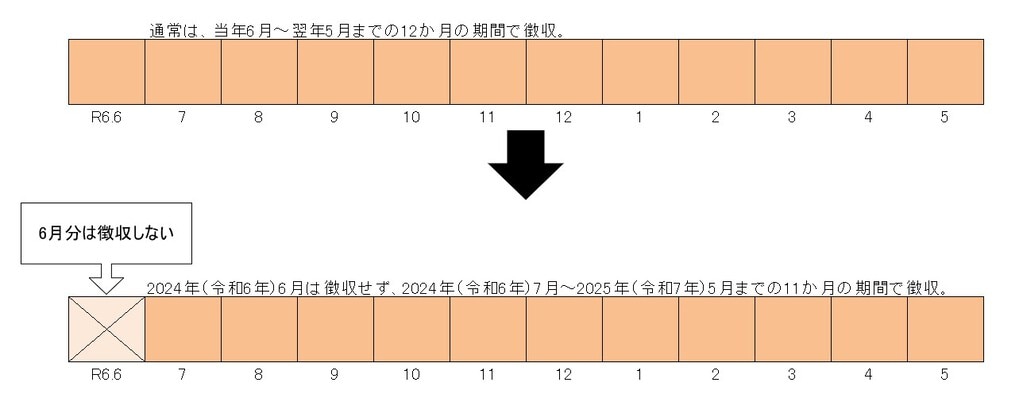

2024年(令和6年)6月の給与に係る住民税の特別徴収を行わず、7月から翌年5月までの間で、特別控除の額を控除した後の個人住民税の額の11分の1が毎月徴収されます。

例えば、2024年度の住民税が14万円で減税額が3万円の場合、6月給与の住民税は0円、7月から翌年5月までの住民税が1万円となります。

>関連記事

給与計算業務への影響と注意点

給与計算担当者は従業員ごとに減税額を算出し源泉徴収する税額を個々に計算する必要があるため、 実務上の負担が増大する見込みです。

準備が必要なこと4つ

以下の作業の準備をする必要があります。

- 従業員ごとの減税額の把握

- 減税額の残高の管理方法

- 給与明細への記載方法の確認

- 従業員への説明

などが想定されます。

注意点 -配偶者の判定-

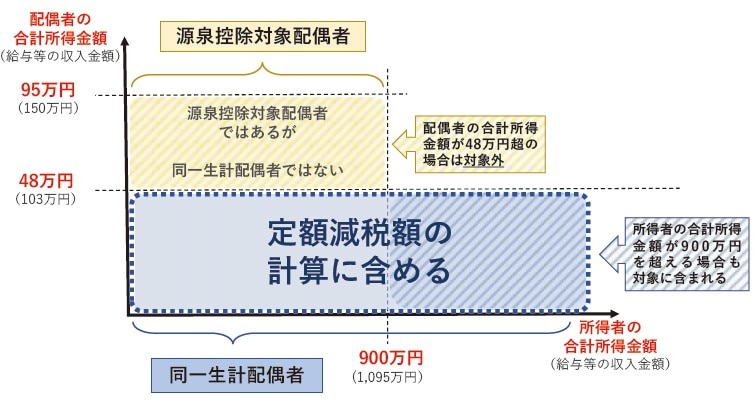

定額減税の対象になる配偶者は合計所得金額が48万円以下(給与収入が103万円)の配偶者です。

パートなどをしている配偶者の場合、社会保険の加入ラインになる年収130万円や、配偶者特別控除の130万円を意識されてる方がいるかと思います。ただ、定額減税の対象となるのは給与収入103万円以下の親族なので、注意が必要です。

また、ご本人(その会社に勤務していて給与の支給を受ける人)の合計所得金額が900万円を超える場合は、配偶者控除が受けられないため給与計算では扶養人数としてカウントしていませんが、そのような場合でも合計所得金額が48万円以下の配偶者は定額減税の対象に含めることができます。

(居住者である同一生計配偶者の確認)

出典:「給与等の源泉徴収事務に係る 令和6年分所得税の定額減税のしかた」

注意点 -満額を引ききれないと見込まれる場合-

定額減税は、原則として2024年1年限りの措置であるため、扶養親族人数によっては所得税の減税額が満額にとどかないケースも生じます。

満額が減税されなかった場合は、定額減税しきれないと見込まれる者への給付を含め、市区町村から各種の給付措置(調整給付)が行われる予定です。

>国税庁特設サイトもご参照ください。

まとめ

所得税・個人住民税の定額減税について解説しました。今年の6月以降の給与・賞与計算は通常と異なる処理が必要となります。詳細は国税庁、住民税納付先の市区町村のホームページ等を早めにご確認いただくほか、お使いの給与システムや給与ソフトを提供する事業者からの情報もこまめにチェックしておきましょう。

令和6年度に始まるこの新しい制度の概要と、給与ご担当者の実務にどのように影響するかについてのご参考になれば幸いです。

>債権債務関係の仕訳が会計システムへ転送できるようになった事例がこちら。

当社では、メーカー認定のインストラクターが、30社以上の業務ソフトを取扱い、導入をサポート致します。マルチベンダーとして中四国(四国四県・広島・岡山)を中心に活動させていただき、それ以外のエリアではオンラインでもご対応致します。

ご興味のある方はぜひ、無料でダウンロードできる資料をご覧ください。

>サービス紹介資料のダウンロード【無料】はこちら