賞与で控除される社会保険料の計算方法を解説

賞与とは、会社が毎月の給与とは別に従業員に対して支払う一時金のことです。賞与計算は通常の給与計算に比べて計算方法が複雑です。そのため、人的ミスや非効率な作業に悩みを抱えている人事労務担当、経理担当も多いのではないでしょうか。

本記事では、賞与で控除される社会保険料の計算方法について具体例を紹介しながら解説します。給与の社会保険料とは計算方法が異なるため、正しく理解しておくことが重要です。

目次[非表示]

- 1.賞与とは

- 2.賞与にかかる社会保険料

- 2.1.社会保険料計算の重要性

- 2.2.社会保険料の種類

- 3.賞与から控除される社会保険料の計算

- 4.賞与から控除される所得税(源泉徴収税)の計算

- 5.賞与から控除されない社会保険

- 6.被保険者賞与支払届の提出

- 7.まとめ

賞与とは

賞与とは、毎月の賃金とは別に会社から従業員へ支給される一時金のことです。賞与の支給額・回数・支給タイミングなども法的なルールはなく、会社ごとに独自に決定します。

毎月の給与と同様に、賞与(ボーナス)にも社会保険料と所得税(所得税および復興特別所得税)がかかります。そのため賞与支給時には、総支給額から社会保険料と所得税を差し引いた金額を、従業員に支払うことになります。

賞与にかかる社会保険料

社会保険料の対象となる賞与は、年3回以内に支給される賃金です。年4回以上に分けて支給される場合、社内では賞与と呼ばれていても、社会保険上は毎月の標準報酬とみなされます。

ただし、所得税については「年3回」という定めはなく、賞与として課税される点に注意が必要です。

また、雇用保険料は実際に支給された賃金に対して雇用保険料率(被保険者負担分)を掛けて計算するため、賞与の支給回数を気にする必要はありません。

社会保険料計算の重要性

社会保険料は、将来の病気やケガ、老後の生活資金のために必要な保険料です。正しく計算方法を理解しておくことで、将来の生活を守るために必要な保険料を漏れなく支払うことができます。

社会保険料の種類

賞与から引かれる社会保険料には、次の4つがあります。

- 健康保険料

- 厚生年金保険料

- 介護保険料(40歳以上65歳未満のみ)

- 雇用保険料

社会保険のうち、労災保険(仕事中または通勤による労働者の負傷、疾病、障害、または死亡に対して労働者やその遺族に保険給付を行う)の保険料は、全額が事業主の負担なので、賞与や給与からの控除はありません。

賞与から控除される社会保険料の計算

以下の式にて計算します。

社会保険料 |

計算式 |

健康保険料の計算式 |

標準賞与額 × 健康保険料率 ÷ 2 |

厚生年金保険料の計算式 |

標準賞与額 × 厚生年金保険料率 ÷ 2 |

介護保険料(40歳以上65歳未満のみ) |

標準賞与額 × 介護保険料率 ÷ 2 |

雇用保険料の計算式 |

賞与額 × 雇用保険料率(6/1000) |

標準賞与額とは、賞与の社会保険料を計算するための基礎となる金額で、賞与額から1,000円未満を切り捨てた金額のことです。

また健康保険料・厚生年金保険料・介護保険料の3種類は、事業主と被保険者が半分ずつ負担する労使折半です。

●健康保険料率は、事業所が所在する都道府県や加入している健康保険組合によって異なるため、注意が必要です。全国健康保険協会の場合は都道府県別に定められている率が用いられます。

●厚生年金保険の保険料率は、現在は18.3%で固定されています。厚生年金保険料を計算する際に使用する賞与額の上限金額は、1カ月あたり150万円です。

●介護保険料率は健康保険組合によって異なりますが、全国健康保険協会(協会けんぽ)は全国一律です。

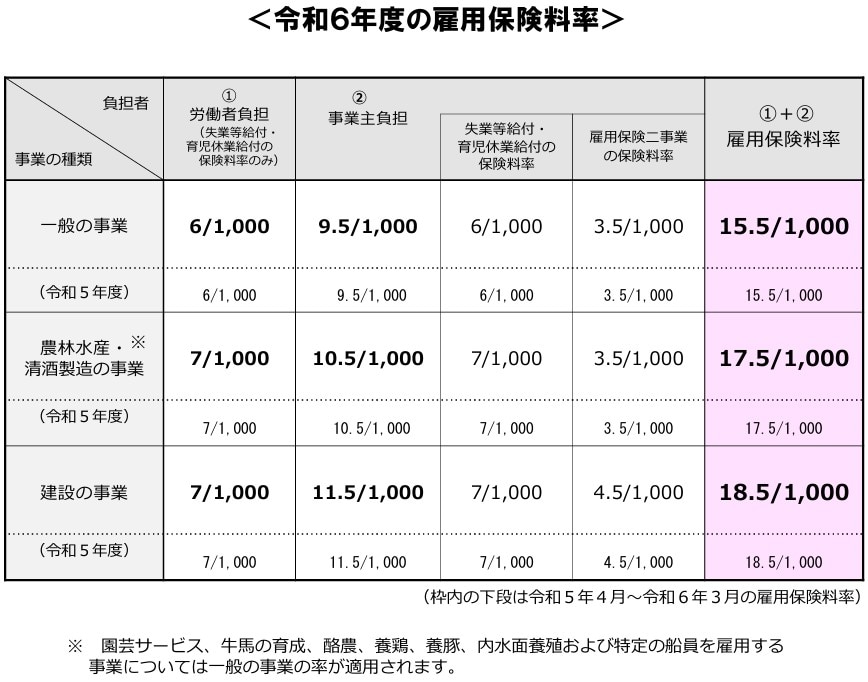

●雇用保険料率は、事業の種類によって異なり、以下の表の通りです。

では具体的な計算例をみていきます。

(例)標準賞与額が50万円、健康保険料率は10%(従業員負担は5%)、介護保険料率は1.6%(従業員負担は0.8%)、雇用保険の「一般の事業」に勤務、とする場合の計算例です。

- 標準賞与額 = 50万円

- 健康保険料 = 50万円 ×5% = 2,5万円

- 厚生年金保険料 = 50万円 × 9.15% = 4,575万円

- 介護保険料= 50万円 ×0.8% = 4,000円

- 雇用保険料 = 50万円 × 0.6% = 3,000円

控除される社会保険料合計 = 7万7,750円、となります。

賞与から控除される所得税(源泉徴収税)の計算

賞与は社会保険料だけでなく所得税(源泉徴収税)も控除されます。賞与から源泉徴収される所得税額は、総支給額から社会保険料を差し引いた金額に、所得税率を掛けて求めます。

以下の式にて計算します。

所得税額の計算式 |

賞与から控除される所得税額=(賞与総支給額-社会保険料の合計額)×所得税率 |

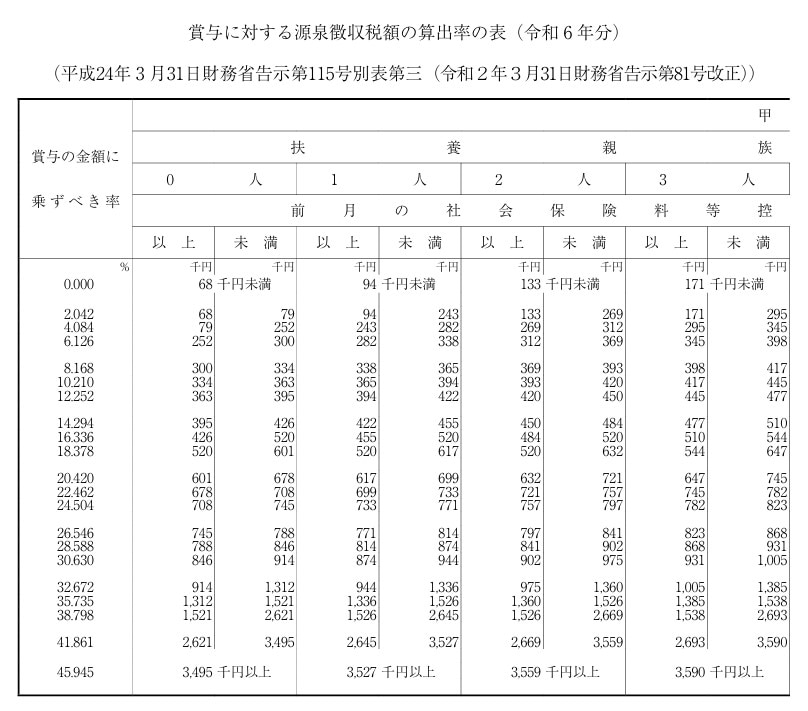

賞与にかかる所得税の税率(源泉徴収率)は、前月の社会保険料控除後の給与額や扶養親族の数を基に決まります。

(賞与に対する源泉徴収税額の算出率の表)

出典:国税庁「賞与に対する源泉徴収税額の算出率の表(令和6年分)」

賞与から控除されない社会保険

賞与にかかる社会保険料を算出する際は、次の点に注意が必要です。

産前産後や育児休業中の従業員に賞与を支給する場合

産前産後休業や育児休業中は、社会保険料を免除できる保険料免除制度があります。産休・育休中に賞与が支給された場合も、免除申請をしていれば、健康保険料、介護保険料、厚生年金保険料はかかりません。

ただし、給与と同じく賞与も1ヵ月単位が基準となるため、産前産後休暇中に賞与を支給しても、月末までに復帰した場合はその賞与に対して保険料を徴収することになります。

また、雇用保険は賃金に対して保険料が決まるため、産休・育休中でも賞与や給与が支給されれば雇用保険料がかかります。賞与や給与の支払いがなければ、雇用保険料はかかりません。

賞与支給月の末日より前に退職する場合

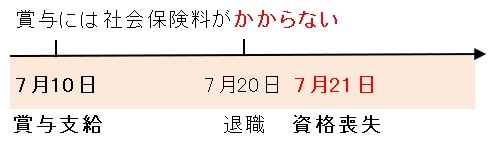

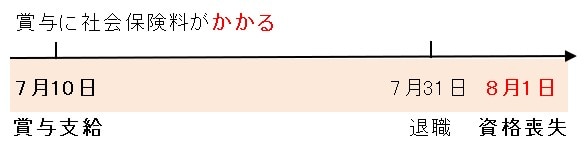

賞与が支給される月の末日より前に退職した場合も、賞与から社会保険料(健康保険料、介護保険料、厚生年金保険料)は控除されません。

従業員が負担する社会保険料は「退職日(資格喪失日)の翌日が属する月の前月まで」発生します。このため賞与が支給される月の途中で退職した場合は、社会保険料がかかるのは前月までとなり、賞与からの控除はありません。

2つの例をみていきます。

(例:7月20日に退職した場合)

(例:7月31日に退職した場合)

賞与が支給される月の月末で退職した場合は、社会保険の喪失日が翌月になるので賞与からの控除があります。

賞与支給日と資格喪失月によって、社会保険料の対象かどうかが変わるため、注意が必要です。

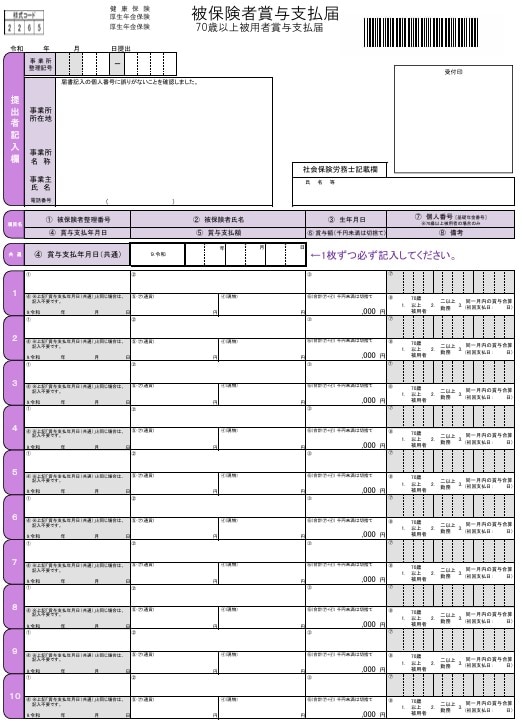

被保険者賞与支払届の提出

社会保険料を計算し、所得税とあわせて差し引いた額を賞与として支給したら、支給日より5日以内に「被保険者賞与支払届」(以下「賞与支払届」)を日本年金機構または企業の所在地を管轄する年金事務所に提出しなければなりません。

賞与支払届は、賞与における社会保険料を算出し保険料を納付するために必要な届出書類です。

(賞与支払届)

出典:日本年金機構 「被保険者賞与支払届 70歳以上被用者賞与支払届」

また、登録した賞与支払予定月に賞与を支給しなかった場合は「賞与不支給報告書」を提出する必要があります。

2021年(令和3年)3月までは、被保険者賞与支払届を提出する際には、被保険者賞与支払届総括表を添付することが求められてきました。しかし、2021年(令和3年)4月から被保険者賞与支払届総括表は廃止され、代わりに「賞与不支給報告書」が新設されました。

まとめ

賞与の社会保険料・所得税の控除と計算方法について解説しました。

賞与の社会保険料は、給与の社会保険料とは計算方法が異なるため、注意が必要です。計算に用いる料率が改訂されたり、自治体ごとに保険料率が違ったりすることもあるため、最新の情報を取得しておく必要があります。計算方法を正しく理解しておくことが大切です。

>関連記事

業務ソフトメーカー認定の当社インストラクターが、30社以上の業務ソフトを取扱い、サポート致します。マルチベンダーとして中四国(四国四県・広島・岡山)を中心に活動させていただき、それ以外のエリアではオンラインでもご対応致します。

>導入事例

ご興味のある方はぜひ、無料でダウンロードできるこちらの資料をご覧ください。

>ナイスシステムサービス紹介資料のダウンロード【無料】はこちら