インボイス制度の経過措置 〜要件や計算方法~

インボイス制度が2023年10月から始まります。インボイス制度が導入されたらすぐ、取引先が適格請求書発行事業者に未登録の場合(免税事業者)、仕入税額控除はすべて受けられなくなってしまうのでしょうか。免税事業者との取引がある課税事業者の急激な負担を軽減するため、仕入税額控除にはインボイス制度開始後の一定期間、経過措置も設けられています。

ここではインボイス制度開始後の経過措置や税額計算方法などについて解説します。

インボイス制度 実務対策ガイドブック

目次[非表示]

インボイス制度開始後の経過措置とは?

インボイス制度の下では、適格請求書発行事業者以外の者(消費者、免税事業者又は 登録を受けていない課税事業者)からの課税仕入れについては、仕入税額控除のために 保存が必要な請求書等の交付を受けることができないことから、仕入税額控除を行うことができません。

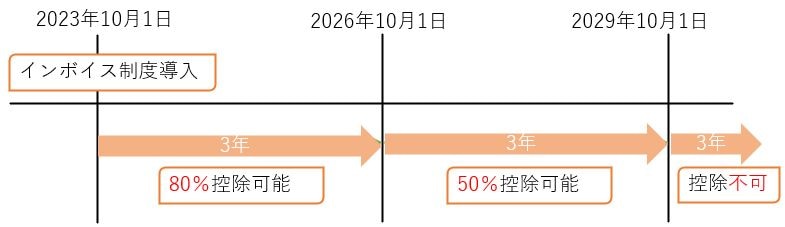

ただし、インボイス制度開始から一定期間は、適格請求書発行事業者以外の者からの 課税仕入れであっても、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。 経過措置を適用できる期間は10年間で、次のとおりです。

- 2023年10月1日から2026年9月30日までは仕入税額相当額の80%

2026年10月1日から2029年9月30日までは仕入税額相当額の50%

免税事業者はこの間に、課税事業者への転換の要否を見極めながら対応を検討する必要があります。

なお、経過措置の間に控除が適用されるためには、仕入れ先から区分記載請求書等と同様の形式で作成された書類とその旨が記載された帳簿の保存が必要となります。

インボイス制度の経過措置について、概要から知りたい方はこちら。

仕入税額控除の経過措置を受けるときの要件2つ

この経過措置の適用を受けるためには、一定の事項が記載された帳簿及び請求書等の保存が要件となります。一定の事項とは以下2点です。

- 区分請求書と同様の事項が記載された請求書等の保存が必要

- 帳簿に経過措置の適用を受ける旨の記載が必要

区分請求書と同様の事項が記載された請求書等の保存が必要

具体的な記載事項は以下のとおりです。

記載事項 |

|

帳簿に経過措置の適用を受ける旨の記載が必要

現行の記載事項に加え、経過措置適用分の仕入である旨を記載することが必要です。

記載内容 |

|

3.の「経過措置の適用を受ける課税仕入である旨」では、適用対象の取引ごとに「80%控除対象」や「免税事業者からの仕入れ」などと記載します。

インボイス制度開始後の税額計算の方法

「割戻し計算」と「積上げ計算」

今、適用されている区分記載請求書等保存方式における消費税の計算では、「割戻し計算」 が採用されています。消費税の納付税額の計算方法は、以下の通りです。

「売上に対する消費税額」 - 「仕入に対する消費税額 」 = 「納付する消費税額」

この「売上に対する消費税額」と「仕入に対する消費税額」の計算は、一定の要件のもとに、それぞれ「割戻し計算」または「積上げ計算」 のいずれかの方法を選択することができます。

割戻し計算とは |

税率の異なるものごとに区分して合計した税込対価の額に 消費税率を生じて計算した金額により納付税額を計算する方法 |

積上げ計算とは |

適格請求書等(インボイス)に記載された消費税額を積み上げた金額を 売上に対する消費税額または仕入に対する消費税額とする方法 |

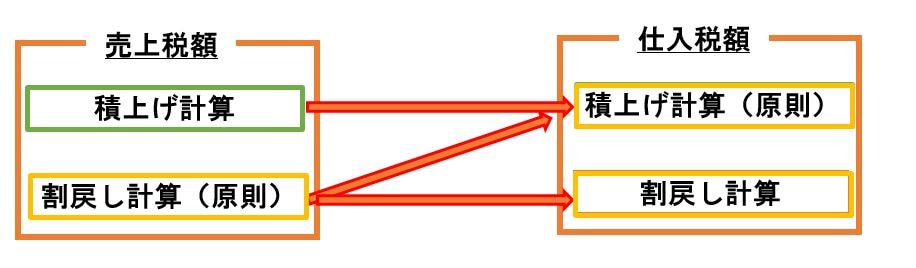

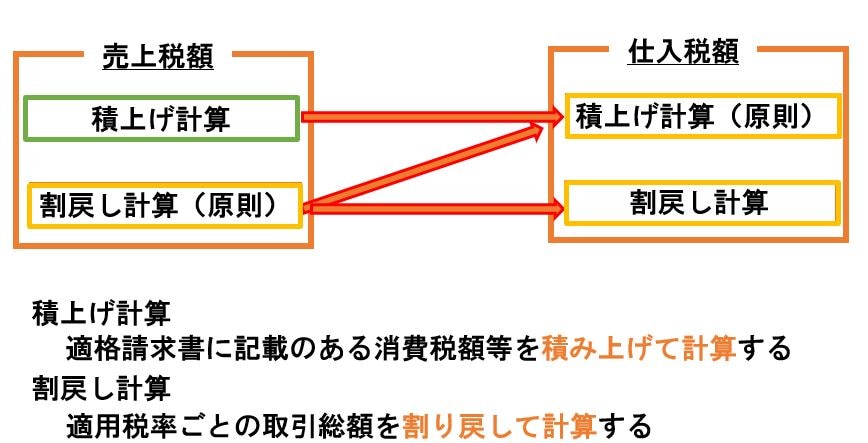

インボイス制度での消費税額計算では、仕入税額の計算方法は原則「積上げ計算」ですが、売上税額の計算方法に「割り戻し計算」を選択している場合のみ、仕入税額でも「割り戻し計算」を選択できます。

イメージはこちら。

経過措置適用分の計算方法は、適格請求書の仕入税額計算方法に合わせることになっています。例えば、適格請求書分では積上げ計算を採用しているなら経過措置適用分も「積上げ計算」で計算、となります。

領収金額が少額で領収回数が多い業種では、販売時の消費税額の端数処理の影響 で、「積上げ計算」のほうが有利になることがあります。具体例で確認してみましょう。

具体例

(例)

弁当販売店のケース1個当たりの販売価格860円(うち消費税額等63円 (※1))の弁当を5,000回販売。

- 売上高 販売価格 : 860円(税込)×5,000回(個)= 4,300,000円

- 消費税額等 消費税額等 : 63円×5,000回(個)= 315,000円

(※1)軽減税率対象商品 860円 × 8/108 = 63.703... → 63円 (1円未満の端数切捨)

(注)1回で5,000個の販売ではなく、1個の弁当を 5,000回販売したケース。

このケースで、売上に対する消費税額の計算をみてみます。

-

積上げ計算の場合

63円×5,000回(個)= 315,000円(インボイスに 記載された消費税額等63円を5,000回積み上げた金額)

-

割戻し計算の場合

4,300,000円(税込売上高)× 100/108 = 3,981,481円

→ 3,981,000円(千円未満 切捨) 3,981,000円 × 8%(軽減税率)= 318,480円(注) 実際の消費税の申告書における税額計算は、国税分の消費税と地方消費税を分 けて計算しますが、この計算例では合計の税率を用いて計算をしています。

売上に対する消費税額が少ないほうが、納付税額は少なくなるため、今回のケースでは積上げ計算を採用したほうが有利といえます。

計算例では、売上に対する消費税額のみを計算していますが、仕入に対する消費税額 も同様に計算して、有利な方法を選択します。なお、インボイス制度導入後は、売上 税額を積上げ計算した場合は、仕入税額も積上げ計算をしなければならないとされて います。

積上げ計算のほうが有利になった理由は、販売時に受領する消費税額を計算する際の端数処理にあります。消費税額を計算した際に生じる1円未満の端数の処理方法(切捨て、切上げ、四捨五入)は、それぞれの事業者の判断に任されています(今回のケー スは「切捨て」です)。

ここまでの内容をまとめたイメージがこちら。

経過措置の適用を受ける際は、算出した消費税額に経過措置期間の控除を掛かけることで、経過措置期間の消費税額を算出できます。

>あわせて読みたい「インボイス制度で"受取側"が準備すべきこと。仕入先と社内への対応」

まとめ

免税事業者などとの取引がある事業者にとっては、納税負担が急激に重くなってしまいます。こういった事業者の負担を軽減するため一定期間の仕入税額控除の経過措置が設けられていますが、経理業務がより煩雑になることは否めません。

仕入税額控除の経過措置などを活用し納税負担を軽減するためにも、インボイス制度が導入される前までに、ルールを決めておきましょう。

>あわせて読みたい

2023年(令和5年) IT導入補助金の対象が拡充されます

当社では、メーカー認定のインストラクターが、30社以上の業務ソフトを取扱い、導入をサポート致します。マルチベンダーとして中四国(四国四県・広島・岡山)を中心に活動させていただき、それ以外のエリアではオンラインでもご対応致します。

ご興味のある方はぜひ、無料でダウンロードできる資料をご覧ください。