インボイス制度で"受取側"が準備すべきこと。仕入先と社内への対応

今回は、商品やサービスを仕入れる「インボイスを受け取る側」の方向けに、仕入先と社内への対応にわけ、準備すべきことをご紹介します。「インボイスを受け取る側」=「買手(仕入側)」であり、最終的には「支払いをする側」であると言えるため、準備が大切です。売手側とは異なる視点で、インボイス制度への対応をみていきます。

インボイス制度 実務対策ガイドブック

目次[非表示]

インボイス制度で"受取側"の準備が大切な理由とは?

インボイスの正誤についての確認は買い手側が主体で行う必要があり、証明責任も買い手側にあります。買い手側が仕入税額控除(※)を受けるため、買い手は“適正な”インボイスが必要です。

インボイス制度は、適格請求書(インボイス)のみが仕入税額控除の対象となる制度です。正式には「適格請求書等保存方式」といい、2023年10月1日から施行開始が予定されています。

(※)仕入税額控除・・・事業者は、「預った消費税」から「支払った消費税」を差し引いて納税しますが、その「支払った消費税」とできるものが「仕入税額控除」です。

インボイスについて、消費税の仕組みや概要から知りたい方はこちら。

仕入先への対応:仕入税額控除するために必要なことは?

要件を満たした請求書等を発行してもらう

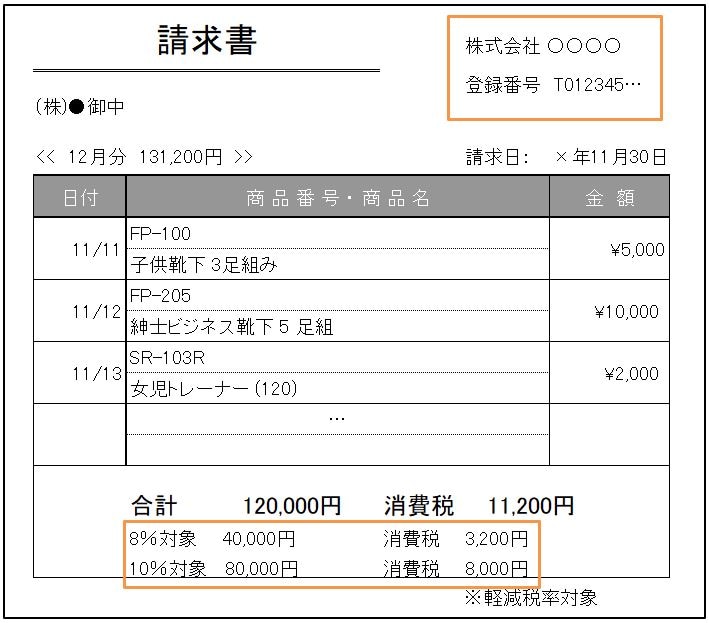

要件を満たした請求書等を発行してもらい、自社の仕入税額控除をします。インボイス制度導入で、現行の区分記載請求書に新たに追記されることになる要件は、こちら3つです。

- Tから始まる登録番号が記載されているか?

- 適用税率が8%か10%のいずれが対象になるかが記載されているか?

- 税率ごとに区分した消費税額等が記載されているか?

インボイスは、要件を満たしていれば、請求書だけでなく納品書も対象になり得ます。何をインボイスとするか?も取引先ごとに確認する必要があります。

なお、登録番号がわかれば、以下の国税庁の専門サイトで検索し、「"インボイス"の発行者が"適格請求書発行事業者"の登録を受けているか」確認しましょう。

国税庁の専門サイトはこちら

新しい事業者との取引を検討するとき

仕入税額控除を希望する場合は、相手が"適格請求書発行事業者"かどうかを確認しましょう。また、何がインボイスとなるかについて、仕入先との間で認識を統一しておくことも重要です。

免税事業者は"インボイス"を発行できないため、仕入れ・経費にかかる消費税について"仕入税額控除"をすることができません。

必要に応じて、課税事業者になってもらう、取引価格設定を見直すなど、取引条件について相手方と相談しましょう。場合によっては、取引事業者を変更することも視野に入れる必要があるかもしれません。

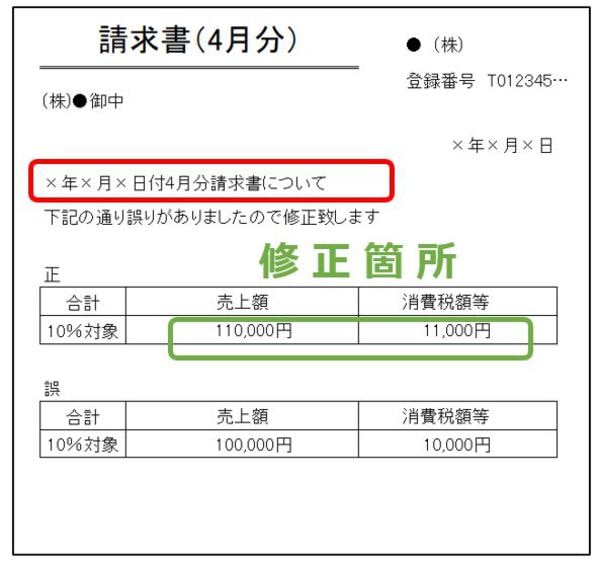

受け取ったインボイスの内容が間違っているときの対応

取引先に依頼して、正確な情報が記載された"インボイス"を再発行してもらいましょう。

現行制度では、請求書に買手が情報を書き加えることができるケースもありましたが、"インボイス制度"が始まると、買手による追記や修正は一切できなくなります。現在、請求書の間違いが見つかった際、電話等の確認をし買手側で修正等を行っている場合、運用の確認が必要になるでしょう。

(修正インボイス イメージ)

インボイスが交付されない取引をおこなったときの対応

"インボイス"の交付を受けることが困難な一定の取引については、帳簿の保存のみで"仕入税額控除"の適用を受けることが可能です。

適用を受けるには、該当するかの条件を満たしておく必要があります。

>あわせて読みたい「帳簿のみの保存で良い場合」について

帳簿の保存のみで"仕入税額控除"の適用を受ける場合は、帳簿に取引相手の名前や住所、取引年月日や取引内容を詳しく記載しておきましょう。また、"インボイス"交付が受けられない取引である旨も、忘れずに記載しておきます。

社内での対応:仕入税額控除するために必要なことは?

インボイス確認時、仕入税額控除対象の仕入を見分ける

ここで言われる“インボイス”とは、仕入税額控除を受けるために取引の内容を証明する証憑書類の総称です。実際には請求書だけでなく、領収書やレシート、納品書、仕入明細書など、取引の証明になるものは全て含まれます。したがって、領収書も仕入税額控除を受けるためにはインボイス制度に則った記載が必要、ということになります。

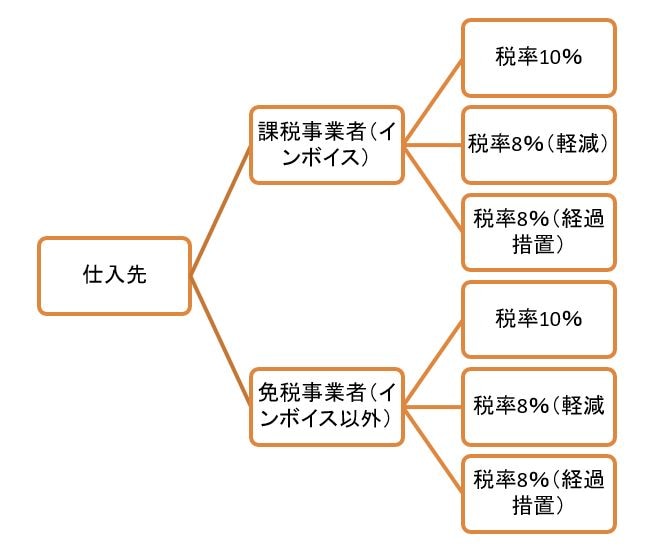

仕入税額控除対象の仕入を見分けるために、経理の実務上では大きく以下3つの業務が変わります。

- 仕入税額控除が認められる請求書の記載項目

- 仕訳

- 消費税の計算方法(端数処理方法/集計方法)

この1の記載項目確認時、適用税率の判定も必要です。現在の仕入に「課税事業者」に加え、「免税事業者」がいる場合、仕入税額控除対象の仕入を見分ける必要があるでしょう。

(適用税率の種類イメージ)

経費の領収書やレシートへの対処ルールを統一

制度が始まれば、必要な項目が記載されていない領収書やレシートは、仕入税額控除ができない、ということになります。例えば、よく利用する飲食店やタクシー会社の利用など、仕入先だけではなく経費の買入先についても事前確認が必要になります。

よく利用する飲食店やタクシー会社であれば、事前に登録業者を調べて優先的にその業者を使うよう社員に徹底することが可能かと思います。しかし、突発的な場合の事前確認は難しいこともあるのではないでしょうか。

想定される事を事前に予測して対応方針などの準備を決めておくことが大切です。

「紙」と「電子データ」がある場合の保存

インボイスを受け取って保存する立場の方は、適正なインボイスの保存ができるよう、準備を進めましょう。だれがどこまでするか社内ルールをきめておくことは重要です。

インボイスは、請求書だけでなく納品書、経費の領収書やレシートも対象です。「紙」と「電子データ」がある場合、それぞれ管理することは、業務上混乱の種にもなりやすく、何らかの対策が不可欠になるでしょう。経理部門や営業部門などは連携して対応する必要があります。

例として、以下2点を検討するにも、下表の各書類をどう扱うか検討が必要でしょう。

- 受領したインボイスの適格性の確認はどうする?

- 紙と電子で来る可能性のインボイスの保存はどうする?

(保存ルール検討例)

対象書類 |

現状 |

インボイス制度導入後 |

請求書のみ |

1、経理が確認。

2、印刷し、伝票と併せて保存。

|

1、適格性確認はだれが?

2、保存は?

|

メールでくる請求書 | ||

領収書のみ | ||

納品書 + クレジット請求 |

1、インボイスはどちら?

2、保存は両方?

|

|

納品書 + 請求書 | ||

値引きや返品ありの請求書 |

1、適格性確認はだれが?

2、保存は修正後分だけ?

|

書面で受け取った場合は長期間保存しておける場所が必要になりますし、電子データで受け取った場合は、“電子帳簿保存法”の要件を満たして保存しなければなりません。

このとき、現在の経費処理に「紙」と「電子データ」がある場合、準備が必要でしょう。

"電子帳簿保存法"については、こちらの記事をご参照ください。

まとめ

今回は、買手側の立場から見た"インボイス制度"に関する概要や実務について解説しました。インボイス作成(売手)だけじゃなくインボイスをもらう(買手)も大事です。むしろ、実は仕入先対応が悩ましいと言えるかもしれません。

新しい制度の開始直後は、業務上のミスや現場の混乱なども予想されます。スムーズに制度移行するためにも、早いうちから準備を進めていただければと思います。

▶下記の記事もぜひ参考にしてみてください。

当社では、メーカー認定のインストラクターが、30社以上の業務ソフトを取扱い、導入をサポート致します。マルチベンダーとして中四国(四国四県・広島・岡山)を中心に活動させていただき、それ以外のエリアではオンラインでもご対応致します。

ご興味のある方はぜひ、無料でダウンロードできる資料をご覧ください。